美股三大股指全线下挫,纳指跌近2%

交易员对美联储在11月加息25个基点的押注小幅升至28%,对等到12月再加息的押注维持在39%。整体来说,认为今年不会再加息的概率约为54%,代表存在很大不确定性。

不过,期货市场预计2024年上半年美国货币政策放松的可能性为42%,代表人们对高利率维持更长时间、从而令经济陷入衰退感到担忧,欧美国债收益率曲线均呈现“熊市陡峭化”。

明年FOMC票委、克利夫兰联储主席梅斯特称,如果经济仍然稳健,将支持年内再度加息,但美国可能已经接近或者达到峰值利率,“当前的问题是需要在多长时间内维持利率在限制水平”。

同为明年票委的亚特兰大联储主席博斯蒂克称,如果通胀预期稳定则可以耐心等待,“不急于加息,也不急于降息”,希望利率在“很长一段时间”保持稳定,但预计明年接近年底时会降息一次。

美国财长耶伦称,对经济前景感到“非常乐观”,美国正在走上财政稳定之路,正一直关注利率状况,长期利率水平可能会比预期更高,但高利率维持更长时间并非板上钉钉。

欧洲央行票委和首席经济学家均警告通胀冲击尚未结束,但认为利率已经处于有助抑制通胀的水平,只要有需要就应维持高位水平,交易员也彻底打消了对年内欧洲再度加息的押注。

美股齐创四个月最低,道指年内转跌,亚马逊跌3.7%,中概指数和美股银行股均跌2%

10月3日周二,由于市场对美联储加息的预期有所升温,美国长债收益率再度刷新十多年最高,美股显著低开低走。

开盘近一小时,跳空低开逾百点的道指便跌近300点或跌超1%,在2023年转为累跌,加入罗素小盘股年内转跌的态势,随即美股全线跌1%,“恐慌指数”VIX升至20创5月份以来最高。

“恐慌指数”VIX自今年5月以来首次升破20

道指最深跌近520点或跌1.5%,一度失守3.3万点整数位,标普大盘最深跌1.7%,非必需消费品板块领跌,科技股居多的纳指跌2.2%创8月2日以来最大跌幅,小盘股也一度跌2%。

最终美股集体收于日低附近,道指连跌三日至5月31日以来的四个月新低,创3月份以来最大单日跌幅,标普创6月1日来最低,纳指止步四日连涨创5月31日来最低,罗素小盘股连跌三日至5月4日以来的五个月最低:

标普500指数收跌58.94点,跌幅1.37%,报4229.45点。道指收跌430.97点,跌幅1.29%,报33002.38点。纳指收跌248.31点,跌幅1.87%,报13059.47点。纳指100收跌1.83%,罗素2000小盘股指数收跌1.69%。

美股齐创四个月最低,道指年内转跌,纳指领跌,标普下逼200日均线

高盛加入摩根士丹利和摩根大通等华尔街银行的行列,担心利率高企令美股进一步下跌,理由是标普500指数与10年期实际利率之间的背离程度逼近除2020年以外的近二十年最大水平。

明星科技股齐跌。元宇宙”Meta跌近2%,微软跌2.6%,谷歌A跌超1%,均脱离两周新高;苹果和奈飞跌近1%,均重新逼近四个多月低位;亚马逊跌3.7%至三个半月最低;特斯拉跌2.8%后收跌2%,止步三日连涨并脱离一周半最高。

芯片股普跌。费城半导体指数跌2.1%,失守3400点脱离两周高位。但英特尔涨0.6%至两周最高;AMD和英伟达跌约3%,均脱离两周半最高,Arm跌超1%逼近历史新低。

AI概念股再度回调。C3.ai跌3%逼近四个多月最低,SoundHound.ai也跌3%,从一周高位连跌两日,Palantir Technologies跌超6%继续脱离一个月最高,BigBear.ai跌3.6%下逼近九个月最低。

消息面上,Meta正考虑向欧盟的Facebook和Instagram社交媒体用户收取14美元左右的无广告服务月费,旗下“元宇宙”业务Reality Labs将裁员。KeyBanc预言英伟达再涨65%,上调目标价至750美元,理由是中国需求稳定和向价格更高GPU的转变带来更多收益,该股今年涨200%。英特尔股价盘后涨超2%,将组建可编程解决方案小组,并作为独立实体运营。微软称,通过文本描述生成图像的Dall-e 3人工智能应用已可在必应搜索平台和Bing-Chat聊天机器人中使用。

热门中概追跌美股大盘。ETF KWEB跌2%,CQQQ跌1.7%,纳斯达克金龙中国指数(HXC)跌2.2%连跌两日至近两周低位。

纳斯达克100成份股中,京东跌超2%,百度跌近3%,拼多多跌近2%。其他个股中,阿里巴巴跌超2%,B站和腾讯ADR跌约1%,理想汽车跌1.7%逼近三个月最低,小鹏汽车跌3.7%,蔚来跌2%。

利率飙升下,银行股指连续两日齐跌2%。行业基准费城证交所KBW银行指数(BKX)创四个半月最低,5月4日曾创2020年10月以来最低。KBW纳斯达克地区银行指数(KRX)创三个半月低位,5月11日创2020年11月来最低;SPDR标普地区银行ETF(KRE)5月4日曾创2020年10月来最低。“美国四大行”齐跌,美国银行跌约3%最差,高盛跌近4%拖累道指。

银行股指连续两日齐跌2%,创至少三个月最低

其他变动较大的个股包括:

“特斯拉劲敌”Rivian跌超8%至一周新低,脱离近两个月高位,尽管摩根士丹利重申增持评级,看好产量和交付量目标,但借贷成本上升令人们担心美国电动汽车需求疲软。

礼来制药计划以14亿美元现金、约合每股12.50美元收购癌症疗法开发商Point Biopharma,礼来跌超2%至近两个月最低,Point Biopharma大涨85%至近七个月最高。

共享经济的龙头之一爱彼迎跌超6%至五周最低,创近五个月最大跌幅,券商KeyBanc下调增持评级至“中性”,理由是疫情后旅行需求降温,该公司的利润率将受到挤压。

但惠普逆市涨近2%,脱离一年最低,美国银行将评级从“卖出”连升两级至“买入”,理由是个人电脑PC前景改善、公司基本面强劲和估值具有吸引力,该股较7月高点下跌了23%。

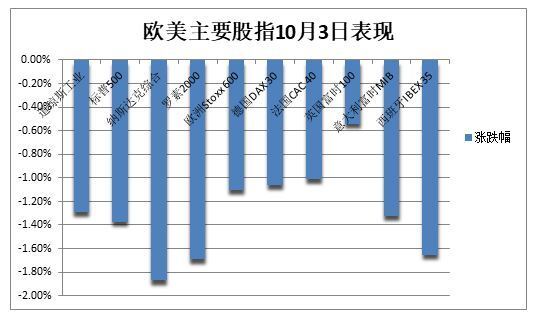

欧股连续两日普跌约1%。泛欧Stoxx 600指数收跌1.10%,连跌两日至3月24日以来的半年多新低,所有板块齐跌,在高利率的影响下,负债深重的公用事业板块跌2.7%,矿业股跌2.6%。主要国家股指均跌超1%,仅出口商居多的英国大盘股因英镑贬值而跌幅较小。

欧美国债收益率齐涨,10年与30年期美债收益率升超13个基点至2007年以来最高

美债收益率再度齐涨,长债收益率相对涨势持续显著。桥水达利欧预言,作为“全球资产定价之锚”的10年期美债收益率将升至、甚至是升破5%关口。

对货币政策更敏感的两年期美债收益率最高升4个基点至5.15%,收复上周三以来跌幅。10年期基债收益率涨超13个基点并突破4.80%,与涨15个基点至4.95%的30年期长债收益率齐创2007年以来的十六年最高。

10年与30年期美债收益率两位数跳涨,齐创2007年以来最高

五年期美债收益率升近9个基点并突破4.80%,同创2007年7月来最高。衡量实际利率的美国30年期通胀保值国债(TIPS)收益率升破2.5%,创2008年来新高。两年/10年期关键美债收益率倒挂幅度缩至35个基点,创今年3月份以来最窄。30年期固定按揭贷款平均利率接近8%。

美债收益率“熊市陡峭化”,代表市场预期高利率维持更长时间

有分析指出,除了对美联储加息的展望升温,不断扩大的联邦预算赤字将导致债券供应超出需求,从而需要更高收益率来吸引投资者持有债券,都导致美债收益率连日来居高不下。

欧元区基准的10年期德债收益率尾盘涨超4个基点上逼2.97%,逼近上周四触及2.98%创下的2011年7月以来最高;两年期收益率跌2个基点至3.21%,7月初触及3.39%至2008年来最高。

欧洲负债较深外围国家基准的10年期意债收益率最高涨超5个基点上逼4.98%,交投2012年来最高。同时,10年期英债收益率涨3个基点上逼4.60%,两年期收益率相对涨幅较小。加拿大10年期国债收益率自2007年以来首次触及4.25%。

有分析称,这主要是由于面对居高不下的通胀,欧美央行政策制定者继续排除降息的可能,但衰退担忧仍令市场计价欧洲央行明年7月首次降息。北欧银行Nordea认为,长债收益率显著上升,欧美国债收益率曲线呈现“熊市陡峭化”,表明市场认为利率将在更长期维持高水平。

油价跌超1%后转涨,止步三日连跌、脱离三周低位,布伦特一度失守90美元关口

在OPEC+周三开会讨论产量决策前夕,油价在美股盘中止跌转涨。WTI 11月期货收涨0.41美元,涨0.46%,报89.23美元/桶。布伦特11月期货收涨0.21美元,涨0.23%,报90.92美元。

美油WTI一度跌1美元或跌1.2%,日低失守88美元至9月12日以来最低,转涨后重上89美元。布伦特也最深跌超1.10美元或跌1.3%,一度失守90美元心理整数位至9月8日以来最低,转涨后重回91美元,均止步三日连跌并脱离三周低位。

油价跌超1%后转涨,布伦特一度失守90美元

欧洲基准的TTF荷兰天然气再跌6%,进一步远离40欧元/兆瓦时整数位,连跌六日至四个月最低。ICE英国天然气也跌超6%并下逼90便士/千卡。但美国天然气涨4%,重返近两个月高位。

美元再创十个半月最高,日元跌穿150后迅速反弹,离岸人民币一度失守7.33元

美国JOLTS职位空缺数据发布后,衡量兑六种主要货币的一篮子美元指数DXY最高涨0.4%,并站稳107关口上方,刷新去年11月以来的十个半月高位,此前已连涨11周。

美元再创十个半月最高,尾盘重新失守107关口

欧美经济和央行政策走势分野,欧元兑美元最深跌0.3%更加远离1.05,刷新去年12月初以来的十个月最低。英镑最深跌0.3%进一步远离1.21,再创3月中旬以来的近七个月最低。

日元兑美元一度跌穿150大关,为去年10月来首次,随后迅速回涨,至日内涨0.6%并升破149,但仍徘徊一年低位。澳元连续两日跌1%至11个月最低。俄罗斯卢布一度跌穿120大关。

有分析称,日元跌破150后迅即反弹,在短短几秒钟内飙升近2%,最高达到1美元兑147.43日元,市场怀疑日本当局可能已出手干预汇市。

日元兑美元跌破150大关后迅即反弹,仍徘徊一年低位

离岸人民币一度跌穿7.33元,较上日收盘最深跌超90点,徘徊三周低位,美股盘中交投7.32元一线。其他非美货币也普跌,MSCI新兴市场外汇指数抹去2023年开年以来全部涨幅。

主流加密货币普跌。市值最大的龙头比特币跌超1%,重新失守2.8万美元关口,脱离六周高位,第二大的以太坊仍徘徊1650美元整数位,三季度均曾两位数累跌。

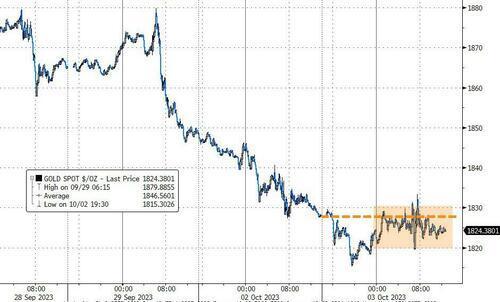

金银再创近七个月最低,现货黄金徘徊1820美元,铜价盘中四个月来首次跌穿8000美元

美元和美债收益率携手走高,持续打压商品价格。COMEX 12月黄金期货收跌0.31%,报1841.50美元/盎司,期银跌0.2%,报21.377美元/盎司,均连续两日创下3月以来的半年多最低。

现货黄金最深跌超12美元或跌0.7%,一度失守1820美元整数位,创3月5日以来的七个月最低,连跌七个交易日创去年8月以来最长看跌周期。

昨日跌超4%的现货白银一度跌1.7%并短暂失守21美元整数位,创下3月中旬以来最低,美股盘中转涨,昨日跌近3%的现货铂金一度再跌1%,刷新一年最低。

金银再创近七个月最低,但跌幅较昨日显著收窄

伦敦工业基本金属继续齐跌,但跌幅较上日明显收窄:

周一跌2.6%的经济风向标“铜博士”再跌0.6%,下逼8000美元关口,连跌三日至四个半月最低,盘中曾自5月来首次跌穿8000美元。

昨日跌超1%的伦铝再跌1.3%,失守2300美元,从五个月高位连跌两日。昨日跌1.8%的伦锌再跌3.8%,下逼2500美元,进一步脱离近五个月高位。昨日跌超1%的伦铅再跌1.3%,至七周最低。伦镍微跌,徘徊2021年10月以来的两年低位。昨日跌1.9%的伦锡转涨1.5%,脱离半年低位。

有分析称,LME交易所库存进一步增加的预期以及美元飙升,都加剧了对工业金属需求的担忧。LME铜库存自7月中旬以来攀升超过200%,至去年5月来最高,导致期货升水幅度创二十年高位。LME仓库中的镍库存也升至近六个月最高,锡和铅库存一直在上涨,均暗示需求不力。